Сергей Григорьевич Кашуба

В мире идёт активное, а часто и драматичное перераспределение центров влияния и полномочий. Дело осложняет лукавой статистикой и нетривиальными хитростями в манипулировании ведущими валютами мира — долларом США и евро.

Что ждёт золотую

отрасль?

На вопросы нашего журнала отвечает председатель Союза золотопромышленников

Сергей Григорьевич Кашуба.

Высокие биржевые цены на золото стимулируют тысячи компаний в десятках стран и в сотнях регионах активизировать проекты по добыче золота. Как Вы понимаете развитие макроэкономической ситуации в мире? Как она отразится на уровне цен на золото а) через год, б) через три, в) через пять, г) через десять лет?

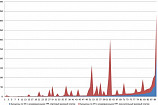

Федеральная Резервная Система США в лице Бена Бернанке объявила в середине сентября сего года о начале новой программы стимулирования экономики — QE3. Как известно, первые этапы этой программы не достигли публично заявленных целей и при этом одновременно стимулировали экспорт долларовой инфляции и резкий рост цен на главные сырьевые активы по всему миру. Пока с помощью этих программ удается сохранять видимость устойчивости долговой пирамиды США. Американская статистика всячески маскирует факты скрытой инфляции. Г-н Бернанке, похоже, вспомнив танцы своей молодости, придумал предыдущей программе веселенькое название «Операция Твист». Эта программа предполагает выделение 667 миллиардов долларов до окончания текущего года на скупку собственных долговых бумаг. Напомню, что государственный долг США превысил 16 триллионов долларов и теперь стремится к новым рекордам, а скупка госбумаг содействует понижению их доходности, что в свою очередь помогает рефинансировать громадный долг США. Такие же цели декларировались и в ходе реализации первых двух этапов количественного смягчения, в ходе которых было запущено в оборот 2,3 триллиона долларов. Однако даже официальный уровень безработицы в США последние три года не опускается ниже 8%, при том, что расширительный показатель безработицы достигает 15%. Это очень большие и грустные цифры.

Накануне выступления г-на Бернанке цена золота поднялась до максимальной отметки с конца февраля — 1746,20 долларов за унцию. Очевидно, третье по счету количественное смягчение в США может привести к росту цен на золото до 1800 за тройскую унцию. Союз Золотопромышленников объявлял ранее свой прогноз ожидаемого интервала цен в 2012 году: между 1450 и 1950 долл. за унцию. Пока наши оценки подтверждаются.

Относительно цены на золото в 2013 году: многое будет зависеть от того, как ФРС США и Европейский ЦБ проведут размещение необеспеченных денег. Ясно одно — цена на золото падать не будет. А вот вырасти может существенно. Пока Союз золотопромышленников официально не объявлял свои оценки на 2013 год, но уверен, что они будут близки к интервалу 1500–2200 долл. за унцию.

Что касается точных прогнозов на 2014–2022 годы, то сейчас их делать преждевременно. Но высокая неопределённость в мировой макроэкономике и риск гиперинфляции на Западе будут в среднесрочной перспективе (2–4 года) поддерживать цену на золото на высоком уровне.

Как Вы видите будущий спрос на золото?

Главными стабилизаторами спроса на золото выступают центральные банки многих стран мира. Последнее десятилетие они превратились из нетто-продавцов в нетто-покупателей. Особенно активную скупку золота осуществляют центробанки стран БРИКС. Так, российский ЦБ приблизился к 1000 тонн золота, что близко к 10% золотой позиции в золотовалютных активах. Недавно Всемирный совет по золоту сообщил, что удвоение Россией запасов золота за последние пять лет не прошло незамеченным. За этот период объёмы российских закупок превысили 500 тонн, это самый быстрый рост золотого запаса среди стран мира. Тот факт, что Россия накопила такой объём золота, для многих означает перспективность золотых авуаров. Много золота покупает китайский ЦБ.

Вслед за центральными банками наращивают операции с золотом и крупные коммерческие банки. В частности, в нашей стране это в первую очередь Сбербанк, Номос банк, ВТБ и Газпромбанк. Всего в России золото закупают примерно 20 банков; в 2011 году общая величина закупок составила 156 тонн.

Банковская активность с золотом способна компенсировать алармистские явления на ювелирном рынке, где довлеют две тенденции — инвестиционная скупка золотых изделий и мерных слитков, так сказать на чёрный день, и реализация ювелирного золота населением за наличные через ломбарды и скупки. Последнее активно происходит в такой золотолюбивой стране как Италия.

Российское золото стремится к прозрачности

Какие главные процессы идут в российской золотодобывающей отрасли?

В первую очередь нужно подчеркнуть, что отрасль находится на подъёме. В 2011 г. добыча золота осуществлялась в 24 регионах России, из них в 14 регионах она превышала 1 т. Всего из рудных и россыпных месторождений было добыто 185602 кг золота. Рост по сравнению с предыдущим годом составил 6%. Кроме того, добыто и экспортировано в рудах и концентратах 3146 кг золота, попутное производство составило 14477 кг и вторичное производство — 7855 кг золота. В целом добыча и производство золота составили 211080 кг, что на 3,8 % больше аналогичного показателя 2010 г.

В десятку крупнейших мировых золотодобывающих компаний (Топ-10) входит российская международная компания Polyus Gold International Ltd. (PGIL, Джерси), занимающая с показателем 46,6 т золота девятое место в мире. Другие крупные компании, действующие на территории России: Petropavlovsk Plc. — 21,2 т золота (добыча только на территории России), Nordgold — 23,4 т золота (в т.ч. 10,6 т на территории России) и Polymetal International plc — 13,8 т золота и 620 т серебра (в т.ч. 11 т золота и всё серебро на территории России). Более подробно об итогах 2011 года можно прочитать на сайте Союза золотопромышленников http://goldminingunion.ru/ news/view/154.htm или в журнале «Золото и Технологии» в номере 2 (16), июнь 2012 г. По предварительным данным Союза золотопромышленников, в январе-июле 2012 г. добыча и производство золота по сравнению с тем же периодом прошлого года выросли на 1,9 % до 106 тонн.

Во-вторых, по сравнению с 2010 г. на 7% до 422 увеличилось число золотодобывающих предприятий в стране. Эта тенденция проявилась впервые после 10-ти летнего их сокращения. При этом рост произошел за счет мелких предприятий с объемом годовой добычи до 100 кг (рост на 10%), что говорит об эффективности даже при небольших объемах добычи, особенно в период высоких цен на золото. Увеличилось число крупных предприятий с объемом годовой добычи от 2 до 5 т (рост на 23%), что свидетельствует о продолжающейся консолидации средних по размерам предприятий.

В-третьих, нарастает стремление золотодобывающих компаний к прозрачности и определённой открытости. Акции Polymetal Int., Polyus Gold Int., Petropavlovsk plc, Highland Gold торгуются на Лондонской фондовой бирже (LSE); Kinross Gold Corp — на НьюЙоркской фондовой бирже (NYSE) и High River Gold — на Торонтской фондовой бирже (TSX). Глобальные депозитарные расписки Nordgold начали торговаться на Лондонской фондовой бирже в январе 2012 г. В декабре 2011 г. Polymetal Int. включен в состав индекса FTSE-100 LSE. На российской площадке (ММВБ) обращались акции ОАО «Полюс Золото» и ОАО «Полиметалл».

Дополнительно целый ряд компаний с добычей золота выше 1 тонны в год в той или иной степени прорабатывают проекты публичного размещения акций или ценных бумаг; в качестве примера можно привести «Высочайший», «Геопромайнинг», «Соврудник», «Селигдар», «Западная», «Золото Камчатки», «Южуралзолото». При этом нужно признать, что не всё тут идёт гладко. Например, ни одной из российских золотодобывающих компаний не удалось в прошлом году провести IPO в Лондоне. Но и отрицательный опыт полезен: уже очевидно, что IPO на западных площадках это дело затратное и дорогое, но в принципе реализуемое.

Наконец, в-четвёртых, в отрасли стоит ожидать активизации юниорских компаний. У многих из них есть реальный шанс «выстрелить»: вложив 7–10 млн. долл. в доразведку перспективных площадей и в итоге сделать бизнес на 30–40 млн. долл. Правда, механизмы деятельности юниорских компаний в РФ далеко не до конца проработаны и нам ещё многое предстоит сделать в этом направлении.

Как Вам видятся отдалённые перспективы отрасли (после 2020 года)?

В России достаточно месторождений золота. Например, крупнейшее в мире месторождение «Сухой Лог» пока ещё не вовлечено в масштабную разработку. Имеются также значительные прогнозные ресурсы, которые при сравнительно небольших затратах на геологоразведку способны дать заметную отдачу. В этой ситуации встаёт проблема привлечения в отрасль инвестиционных ресурсов. В мире выработан большой арсенал инвестиционных инструментов. Все они нам известны. При успешном решении текущих проблем возможно наращивание добычи золота к 2020 году на 25–30%.

Что сегодня мешает развитию золотодобывающей отрасли?

Я не буду говорить о тяжелых природных условиях, об ухудшении горно-геологических условий и о проблемах с логистикой и инфраструктурой в регионах золотодобычи. Это очевидные объективные трудности. Золотопромышленники к ним изначально готовы и эти трудности никого испугать не способны. Главные проблемы кроются… в человеческом факторе федеральных министерств и ведомств.

Во-первых, существует целый ряд сложностей с организацией геологоразведочных работ (ГРР) на золото. Здесь наблюдается определённая неразбериха, особенно в том что касается проведения конкурсов на ГРР на золото, выдачи лицензий на эксплуатацию месторождений. Все это отнимает немало времени, нервов и денег. Хотелось бы, чтобы федеральное правительство не формально, а по существу и надолго установило, где границы ответственности и пределы компетенции того или иного министерства и ведомства.

Во-вторых, золотопромышленников беспокоит новая инициатива Минфина. Как известно, специалистами Административного департамента Минфина России и Пробирной палатой подготовлен ряд поправок в ФЗ-41 «О драгоценных металлах и драгоценных камнях», которые направлены на ужесточение контроля за хозяйственной деятельностью геологоразведочных компаний и золотодобывающих предприятий, аффинажных заводов и предприятий, производящих промышленные и ювелирные изделия из драгоценных металлов и драгоценных камней. В ходе открытых, а также корпоративных и конфиденциальных дискуссий большинство участников российской золотой отрасли высказались против предлагаемых поправок в Закон «О драгоценных металлах и драгоценных камнях», особенно в той части законопроекта, который предлагает создание Федеральной службы по контролю за оборотом драгметаллов и драгкамней. В этой настойчиво повторяющейся инициативе чиновников просматривается весьма неоднозначный подтекст.

Информационно-аналитические мускулы

Вы примерно полгода — новый председатель Союза золотопромышленников. Что Вам удалось сделать за этот период?

Мои главные усилия были сосредоточены на информационно-аналитической работе. Во-первых, мы разработали веб-сайт Союза http://goldminingunion.ru. В нём есть такие важные разделы как деятельность Союза, статистика, аналитика, инвестиционные проекты, актуальные новости, предстоящие события и полезные ссылки. Сайт заработал 10-го сентября. Возможно, мы расширим рубрикацию и введём новые разделы, например обзор российской прессы по золоту, новинки технологий.

Во-вторых, мы много сил потратили на организацию аналитической инфраструктуры по золоту. Помимо штатных аналитиков Союза нам удалось заключить координационные соглашения с другими влиятельными аналитиками РФ.

Не могли бы Вы назвать четыре-пять аналитиков российской золотодобычи, к которым прислушиваются?

Полагаю, что я не открою никакой тайны, если назову Михаила Стискина из инвестиционной компании «Тройка-Диалог», Олега Петропавловского из ИК «Брокеркредитсервис», Анатолия Ставского из Информационно-аналитического центра «Минерал», Игоря Петрова из аналитической фирмы «Инфомайн». Есть и другие весьма опытные и проницательные специалисты. Объединение аналитических структур в той или иной форме, несомненно, усилит позиции российских золотопромышленников на мировой арене.

А где Вы берёте первичную информацию?

Мы получаем оперативную ежемесячную информацию с аффинажных заводов. При этом мы хорошо понимаем тонкости взаимоотношений заводов с золотопромышленниками, поэтому при необходимости вносим корректировки на «хитрости», которые профессионалам хорошо известны.

Поддерживаем Московский финансовый центр!

Каковы планы Союза на 2013 год?

Главные усилия мы планируем сосредоточить на проекте создания российской биржевой площадки для торговли акциями золотодобывающих предприятий. Этот проект мы воспринимаем как часть глобального проекта по созданию в Москве международного финансового центра. Наше намерение состоит в том, чтобы аккумулировать все лучшие практики ведущих фондовых бирж мира.

Наш рабочий план состоит из нескольких пунктов, в частности:

1. Разработка кодекса о запасах;

2. Создание пула экспертов недропользования;

3. Выработка правил биржевых торгов;

4. Создание и обеспечение эффективной работы Биржевого комитета;

5. Проработка современных механизмов противодействия оголтелой спекуляции.

Главное, к чему мы стремимся — это не допустить создания мошеннических пирамид (типа «МММ») или каких-то афёр (по образцу золотых кредитов 1990-х годов), а открыто и транспарентно привлекать частные инвестиции в золотодобывающую отрасль России. Причём приоритетом являются сделки в российской юрисдикции. Именно так мы понимаем позицию Президента РФ В.В.Путина, который многократно выступал за торговлю российскими активами в России и против того, чтобы уходить за границу.

Между прочим, несколько министерств и ведомств уже положительно откликнулись на наши письма с изложением общей идеи. Например, заместитель руководителя Федерального агентства по недропользованию высказал однозначное «да». Также поддержал нас министр природных ресурсов и экологии РФ Сергей Донской. Статс-секретарь, заместитель министра финансов РФ Сергей Шаталов написал нам, что уже сейчас не имеется препятствий для реализации этого проекта.

Что является первоочередной задачей?

Российский стандарт отчетности по твёрдым полезным ископаемым!

Мы намерены тщательно изучить передовой зарубежный опыт разработки, корректировки и применения подобных стандартов. В частности, мы отобрали в проработку канадский и австрало-азиатский стандарты.

У нас есть следующие основные позиции:

- сопоставление фундаментальных принципов и определений российской и зарубежных систем отчетности;

- гармонизация категорий российских запасов и ресурсов;

- процедуры учёта золотых запасов;

- определение роли Компетентного лица в процедуре составления отчетности о запасах/ресурсах.

С кем Вы сотрудничаете в решении этой многотрудной задачи?

Комитет по международным стандартам отчетности о запасах твердых полезных ископаемых (CRIRSCO), Общество экспертов России по недропользованию (ОЭРН), Государственная комиссия по запасам и другие компетентные организации.

Опубликовано в журнале «Золото и технологии», № 3 (17)/сентябрь 2012 г.

ЕЩЁ ИЗ ЭТОГО РАЗДЕЛА