Слияния и поглощения в золотодобыче России в 2022 году

Данным материалом авторы хотели бы продолжить тему, начатую нашей публикацией в сентябре 2021 года (журнал "Золото и технологии", №3(53)/сентябрь 2021 г.).

М.И. Лесков — директор по развитию, Группа ИГТ (Россия)

М.И. Лесков — директор по развитию, Группа ИГТ (Россия) С.С. Баушев — директор по региональному развитию, Группа ИГТ (Россия)

С.С. Баушев — директор по региональному развитию, Группа ИГТ (Россия)С той публикации прошел исключительно насыщенный событиями год, минуло уже 8 месяцев текущего 2022 г., и экономические реалии дают нам уникальную возможность рассмотреть события в российской золотодобывающей отрасли и их последствия в условиях беспрецедентных для современной истории внешних изменений. Отрасль в целом успела приспособиться к работе в условиях пандемии, которая казалась временным шоком, после которого добыча золота вернётся в повседневную колею, а также смогла к концу прошлого года в определенной степени восстановиться после неё, но наступил Февраль, обещающий обернуться для экономики России более серьезным и, вероятно, более продолжительным вызовом. У этого вызова уже есть и будет еще в дальнейшем множество разносторонних последствий, самым скорым и явным из которых, и уже по большей части — состоявшимся, является уход иностранных компаний с рынка российской золотодобычи и отток компаний с российскими корнями и проектами с международного рынка капитала. В этой статье мы попробуем привести хронику ключевых событий в сфере M&A в российской золотодобыче конца 2021 — начала 2022 г. и дать оценку проявившихся трендов и их возможных последствий для отечественной золотодобывающей отрасли.

Что с ценой?

Фундаментальным фактором для поддержания масштаба и разнообразия отрасли является мировая цена золота. Мировая цена металла снижается с пиковых отметок середины 2020 — начала 2022 г. и понемногу двигается вниз, оставаясь пока в диапазоне 1700–1800 долл./унц. в последние месяцы. Имеющиеся прогнозы не предрекают значительного падения, хотя часть факторов в кредитно-денежной политике США давят на цену, что может в среднесрочной перспективе привести к снижению уровня поддержки до 1600 долл./унц., вероятно, время от времени «тестируя на прочность» и этот уровень. В целом это сохраняет среднегодовые цены в достаточно комфортном для золотодобытчиков диапазоне, учитывая, что еще во второй половине 2019 г. обсуждалось, удастся ли средним ценам дойти до «вожделенного» уровня в 1400 долл./унц. или нет.

Цена золота в рублях за прошедшие 2–3 года претерпела крупнейшие за два десятилетия изменения, поднявшись в конце февраля-начале марта почти до 8 тыс. руб./г в связи с кратковременным падением рубля на фоне взлетевшей до очередного пика мировой цены на золото. Теперь, при неординарно окрепшем рубле и ушедшей с пиковых значений мировой цене, рублевая цена золота несколько месяцев колеблется вблизи 3,5 тыс. руб/г, что близко к предпандемийным уровням и на фоне резко возросших сейчас затрат заставляет российских золотодобытчиков нервничать (рис. 1).

Как поведёт себя цена в ближайшее время прогнозировать трудно, но очевидно, что глобальная экономика не будет находиться в ситуации, когда интерес к золоту может существенно понизиться. Внутри самой отрасли действуют факторы, такие как инфляция затрат, снижение содержаний, которые определяют уровни поддержки цены. Например, крупные мировые производители золота отмечают, что затраты на добычу и производство металла большинства таких производителей установились сейчас в диапазоне 1000–1300 долл./унц. и имеют устойчивую тенденцию к росту, формируя нижние границы для цены. В российских реалиях цены на уровне 3–3,5 тыс. руб./г произведенного золота совсем недавно еще выглядели вполне приемлемыми, однако быстрый рост затрат из-за дорожающих энергоносителей и резко усложнившейся логистики доставки основной части используемого оборудования, запасных частей, немалой доли материалов и реагентов для производства вместе с подорожавшими кредитными ресурсами на фоне действующих дисконтов на реализацию добытого золота делают этот уровень минимально достаточным лишь для покрытия затрат и не обеспечивает для большого числа компаний приемлемого уровня доходности, дающего средства для дальнейшего функционирования и развития производств.

Как влияют санкции?

Российская золотодобыча, несмотря на значительный вклад в мировые объёмы производства золота, не получила такого санкционного давления, как энергетический сектор нашей страны. Тем не менее золотодобыча как успешная в последние годы российская экспортная отрасль, с годовым оборотом более 25 млрд долл., не могла быть оставлена без внимания недружественных стран.

Редакция «Золото и технологии» в июньском номере проводила анализ санкционных ограничений (https://zolteh.ru/results/zolotodobycharf-perspektivy-razvitiya-otrasli-vusloviyakh-sanktsiy/), отметим лишь некоторые важные детали санкционных рисков именно в секторе золотодобычи России.

Напомним, на что обращены прямые санкционные ограничения ряда стран:

1. Запрет на операции с российским золотом, запрет на импорт российского золота.

2. Приостановление статуса Good Delivery для российских аффинажных предприятий.

3. Запрет на инвестиции в российскую экономику.

4. Прямые санкции для ряда российских компаний.

5. Санкции для ряда банков и финансово-кредитных игроков на рынке золота.

6. Санкции для ряда физических лиц, владельцев и менеджмента золотодобывающего бизнеса в России.

7. Риски санкций для оперирующих в России конкретных горных компаний с иностранной регистрацией, зарубежных производителей профильного оборудования и материалов, а также консультационных, инжиниринговых и сервисных компаний из-за рубежа.

8. Запрет на экспорт в Россию высокотехнологичных товаров.

В ответ на санкции западных стран Россия ввела ряд норм, ограничивающих участие иностранных компаний в освоении недр, усложняющих валютные операции и сделки по приобретению российских активов компаниями из недружественных стран. Эти меры также повлияли на ряд решений по продаже активов в российской золотодобыче. В начале сентября указом Президента РФ на сделки с долями обществ с участием «недружественных» нерезидентов потребуется согласование Правительственной Комиссии.

Совокупное действие санкций и контрсанкций, а в еще большей мере — ожидание дальнейшего обоюдного ужесточения санкционного режима вызвали целую волну действий в отношении золотодобывающих активов в России.

Сделки в золотодобыче России в 2022

В мире в целом в первом полугодии 2022 г. аналитики отмечают снижение объёма сделок M&A и их количества, и особенно — снижение числа крупных сделок во всех отраслях мировой экономики. Отмечается, что это связано с такими глобальными факторами как растущая инфляция, спад на мировых фондовых рынках и углубляющийся энергетический кризис. Аналитики отмечают, что для золотодобывающей промышленности драйверами сделок по слияниям и поглощениям являются EGSповестка, истощение запасов, снижение темпов открытия новых месторождений и недостаток инвестиций в разведку. Это заставляет компании искать цели для поглощения.

Сходная картина наблюдается и в России. «Институт геотехнологий» на системной основе продолжает вести мониторинг сделок в российской золотодобыче и анализировать их. Возраставшая неравномерными импульсами во втором полугодии 2021 г. и в самом начале 2022 г. активность в сделках в золотодобыче с конца февраля по середину апреля текущего года из-за обилия неопределенностей по сути встала на паузу, а затем, по мере идентификации рисков, получила взрывной рост объемов. По всей видимости, пока успели произойти либо очевидно наметились лишь наиболее крупные сделки, но и немалая масса сделок меньшего размера вполне может дополнительно произойти до конца текущего либо в самом начале следующего года. Ниже мы рассмотрим наиболее важные и заметные из них, обсудив существующие тренды.

Надо отметить, что санкционные последствия индуцировали ряд крупных сделок и являются на текущий момент основным фактором «тактических» сделок. Тем не менее, мы видим, что большая часть сделок осуществляется в продолжение описанных нами в предыдущей статье фундаментальных трендов.

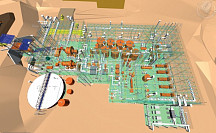

Рис. 2. Масштаб и темпы сделок в золотодобыче России в 2016–2022 гг.

Объём сделок за 8 месяцев 2022 г. в российской золотодобыче в разы превысил многолетние показатели. Это не удивительно, если учесть масштаб приобретаемых объектов. Но ряд сделок, таких как, например, продажа и дарение долей Саида Керимова в «Полюсе», вероятно, имели неденежный характер. Тем не менее мы приводим их оценочную стоимость, исходя из имеющихся открытых данных. Сложность оценки заключается ещё в том, что публичные компании потеряли капитализацию на зарубежных и российских площадках, что не даёт возможности адекватно сопоставлять и оценивать рыночную стоимость на момент операций с ценными бумагами (рис. 2).

Тренды в корпоративной активности

Как мы уже говорили в прошлой статье, одним из наиболее заметных трендов последнего времени стало резкое снижение числа сделок, где покупателями выступали иностранные компании. В последние полгода этот тренд приобрел абсолютное выражение: иностранные компании (в числе которых даже ряд иностранных компаний, владевших исключительно российскими активами) массово расстаются со своими активами в нашей стране. Лишь буквально несколько компаний пока остаются исключением из этого правила, и то неизвестно, долго ли это продлится. По всей вероятности, ликвидность даже самых инвестиционно-привлекательных проектов в России будет ограниченной как минимум на среднесрочную перспективу, а в дальнейшем возврат иностранных инвестиций в них если и будет, то будет медленным и будет снова на какой-то период сопровождаться «русским дисконтом», как это было в конце 1990-х — начале 2000-х гг. С одной стороны, такое положение открывает дополнительные возможности для российских инвесторов, в том числе из числа «неофитов», впервые входящих в данный бизнес — и такой возможностью не преминули уже воспользоваться наиболее предприимчивые из них. Возможности для дальнейших инвестиций пока достаточно обильны — и об этом еще скажем ниже. Но с другой стороны, вложения в такие проекты с целью их развития и дальнейшей реализации иным собственникам будут под определенным давлением: выбор новых приобретателей не будет таким безграничным, как раньше, поэтому и оценки стоимости активов в сделках далее будут заметно более умеренными и консервативными. Конечно, это является замечательным предохранителем от появления «пузырей» и излишне агрессивных спекулянтов, вызывающих напрасные траты. Но и динамики в сделках это явно убавит на среднеи даже на долгосрочную перспективу.

Еще одним ранее названным и продолжившимся ныне трендом, который так же доходит до своего экстремума в текущий момент, является уход компаний с российскими активами с зарубежных рынков капитала. Оставшиеся пока единичные случаи сохранения листинга («Полиметалл», «Ауриэнт» и «Копи Голдфилдс») лишь подтверждают своим исключением общее правило. При этом, по-видимому, работа по привлечению долевого финансирования на российских биржах российскими компаниями будет продолжена несмотря на заметную стагнацию фондового рынка не только в России, но и в мире. Заметим при этом, что привлечение долевого финансирования необязательно требует работы через биржи — возможно и прямое привлечение инвесторов. Но по всей видимости, российские компании — как добывающие, так и геологоразведочные (юниорные) — будут стараться пользоваться обоими путями.

Тем более, что еще один ранее названный тренд тоже набирает силу. Речь о растущих сложностях для компаний нашего сектора с привлечением долгового финансирования. Заметим, что эти сложности для российских компаний стали расти задолго до февраля 2022 г., и даже до ковида, и даже до весны 2014 г. В какой-то мере это стало «обратной стороной» роста масштабов разведки и добычи золота в стране и даже масштаба отдельных, все более укрупнявшихся проектов. В определенной степени это связано и с внутрироссийской спецификой (работа ЦБ по ужесточению требований к банкам, в т.ч. в их работе с заемщиками и ряд иных факторов, что пе рвоначально было вызвано идеями борьбы с инфляций и с «перегревом» в золотодобывающем и в банковском секторах в стране), в известной мере это в дальнейшем было связано и с внешнеполитической обстановкой. Итогом к данному моменту является то, что финансировать даже текущую деятельность, а тем более — крупные капитальные проекты развития, золотодобывающим компаниям становится всё сложнее, требования (включая ставки по кредитам и условия по залогам к ним) ужесточаются, а лимиты на одного заемщика снижаются, как понемногу сокращаются и сроки, на которые чаще всего представляется доступное кредитование. Всё это ставит компании и их инвесторов перед необходимостью переходить от долгосрочного к средне- и даже к краткосрочному планированию деятельности и к финансированию проектов в основном на краткосрок. Сжимание горизонтов инвестиций ведет к росту ожиданий по доходности проектов на фоне роста издержек и ограничений и вынуждает компании рассматривать более агрессивные и более высокорисковые сценарии развития, что не может не влиять негативным образом на оценки таких проектов со стороны кредиторов и инвесторов.

В таких условиях проявляется один новый и усиливается один из прежних трендов. Новым становится тренд на смену «удобных юрисдикций» в зарубежных офшорах на «российский офшор» (Специальный Административный Район/САР) на острове Русский в Приморском крае. САР — это территория с гибким режимом налогового и валютного регулирования для компаний, принявших решение о переводе из иностранной юрисдикции в российскую.

Прежним и усиливающимся теперь трендом остается тренд на оптимизацию портфелей активов горных компаний с выделением и продажей из них непрофильных и малозначащих активов. Это позволяет сконцентрировать усилия и финансирование на наиболее значимых проектах, добиваясь большего эффекта в относительно более короткие сроки меньшими ресурсами. В свою очередь, менее значимые (либо более обременительные) проекты одних компаний становятся эффективными целями приобретения и успешными активами в руках иных, как правило, менее крупных, приобретающих их компаний.

Так, например, «Полюс» в свое время расстался с Нежданинским, переуступив его «Полиметаллу» и даже сдал лицензию на Кючус в Госфонд (за отсутствием в то время желающих приобрести его). Так же и «Поли металл», в свою очередь, концентрирует усилия на своих наиболее крупных и стратегически более значимых проектах, уже на протяжении ряда лет реализуя свои частично отработанные и ставшие более мелкими для него проекты партнерским компаниям. Точно так же «Хайленд Голд», по мере приобретения более крупных и значимых активов, готовит к продаже ряд своих более мелких и ставших менее значимыми проектов. Кроме того, приобретая активы «Кинросса», «Хайленд» сразу же расстался с одним из наименее динамичных и наиболее капиталоемких проектов в приобретенном портфеле, переуступив его более крупному «Полюсу», для которого такой проект в текущих условиях не выглядит избыточно сложным и крупным.

Рис. 3. Добыча золота в регионах России в 2021 г. и основные активы сделок конца 2021 — начала 2022 г.

Аналогично этому действуют и другие, не только крупные, но порой и средние горные компании, и, по всей видимости, этот тренд продолжится, способствуя более эффективному перераспределению активов и их более энергичному и рациональному освоению, что, в свою очередь, будет способствовать интенсивности сделок с активами и подогревать аппетит инвесторов к рассматриваемому сектору.

А аппетит инвесторов, даже на фоне всех происходящих событий (и в определенной степени именно вследствие происходящего) лишь возрастает по мере роста нестабильности в мировой политике и экономике и по мере возрастания сложностей в иных российских секторах, средства из которых начинают более интенсивный переток в сферу разведки и добычи драгоценных, а за ними — и ряда цветных металлов, нередко сопряженных также с попутным золотом.

Кроме того, это поддерживает еще один исторический тренд — на сохранение и даже на активизацию россыпной добычи. «Fast gold»>1 в условиях высокой волатильности в финансировании и ценообразовании, а также с учетом высокой турбулентности в геополитике и в надежности логистических цепочек в поставках и сбыте становится всё более востребованным даже для достаточно крупных и относительно стабильных компаний. Еще более значимым это выглядит для небольших компаний, в том числе (и в особенности) с «начинающими» инвесторами, лишь планирующими вхождение в данную отрасль. Нередко гипертрофированные надежды на «простоту» россыпной добычи не оправдываются, однако по причине массовости этого сегмента и производной от этого его популярности негативный опыт одних не останавливает других — и данный сегмент пока продолжает свой активный рост. Следующий год будет очень сложным для большинства россыпников, поэтому можно ожидать тогда заметного снижения объемов россыпной золотодобычи в стране, однако названный тренд, по-видимому, сохранится, несмотря на это — замедлив темпы, но не прерываясь.

При этом продолжается и, особенно в последние месяцы, усиливается тренд на активизацию неофитов — тех самых «начинающих» инвесторов, входящих в разведку и добычу золота с инвестициями средств из иных видов бизнеса. Не так давно начавшие проявлять свой первый интерес к данному сектору, некоторые из них (как, например, «Атом Голд» и «СН Голд Майнинг») приобрели ряд проектов и активно присматриваются к новым приобретениям, некоторые — пока прицеливаются к первым своим приобретениям в секторе. Однако пример и опыт и тех, и других уже рассматривается очередными, более новыми игроками, проявляющими сейчас к золотодобыче свой интерес в текущий момент. По всей видимости, этот тренд также будет продолжен.

В этой связи интересным и своеобразным проявлением данного тренда служит активизация аффинажных заводов как инвесторов, рассматривающих свои варианты расширения участия в золотодобыче. В свете недавнего отзыва статуса Good Delivery со стороны LBMA у ряда отечественных аффинажных предприятий, их бизнес попал под особое давление и нуждается в срочном нахождении вариантов поддержки, поэтому смежный сектор, с учетом хорошего знакомства этих предприятий с добывающими предприятиями, представляется наиболее логическим направлением развития.

Видимо, этот тренд также получит развитие, тем более, что развернувшуюся активность УГМК, являющегося не только предприятием цветной металлургии, но и одним из аффинажных производств, можно в какой-то мере рассматривать как одно из проявлений этого тренда.

Все это несколько затормаживает динамику еще одного тренда, тем не менее продолжающего своё действие — это уход из отрасли «усталых собственников». Внешние перемены последних месяцев, несмотря на параллельно растущую активность со стороны спроса на проекты в золотодобыче, значительно понизили стоимость отечественных золотодобывающих компаний, по причине чего их текущие собственники стали еще более неторопливыми в принятии решений о продаже своих долей в них. Это накладывает свой отпечаток на число и на темпы сделок, однако объективные причины для сохранения этого тренда никуда не делись — происходящие перемены создают большее число более острых вызовов для давних собственников, а годы при этом идут и сил и драйва у них не добавляется.

Одним из вновь возникших трендов стал в последние полгода уход целого ряда топ-менеджеров крупных компаний со своих позиций, а также активная смена составов СД и уход из них иностранцев. Вероятно, этот кратковременный всплеск останется однократным и довольно компактным, однако, учитывая масштаб, последствия этого будут ощущаться в отрасли достаточно протяженное время.

То же касается и оттока иностранных консультантов и проектантов из России, как и отказа крупных поставщиков ключевого оборудования и материалов от прямых поставок в Россию — безусловно, какая-то замена этому найдется, однако без долговременных последствий и это не останется.

Самым негативным последствием здесь будет снижение конкуренции в российской золотодобыче и отделение её от мирового опыта, знаний и прогресса, с соответствующим снижением конкурентоспособности и эффективности российской золотодобычи. В этой связи важно было бы не увлекаться самоизоляцией и предпринимать все доступные меры для сохранения максимально возможного интеллектуального контакта с зарубежными коллегами, их опытом и с информацией из зарубежных источников. При этом есть обоснованные опасения, что зарубежные структуры продолжат предпринимать усилия по всемерной изоляции российской золотодобычи от мирового рынка, к чему надо быть готовыми и для чего надо находить свои меры противодействия.

Создание сложностей с реализацией российского золота стало одним из проявлений таких недружественных мер и на короткий период стало заметным шоком для золотодобычи в России. К настоящему моменту острота этого шока снизилась, большинство компаний в той или иной степени нашло собственные варианты противодействия этому, однако следует иметь в виду, что противостояние не окончено, и недружественные зарубежные структуры продолжат предпринимать инициативы и усилия для осложнения реализации российского золота за рубеж, в связи с чем усилия по противодействию этому со стороны российских компаний также следует не снижать.

Наиболее значимые сделки последних 12 месяцев

Уход Кинросс и других иностранных компаний

Участие иностранных компаний в разведке и добыче драгметаллов в России и до введения санкций было немногочисленным: канадская Kinross, шведские Auriant и Kopy Goldfields, швейцарская Solway, британские Orsu Metals и Amur Minerals, британская по регистрации и канадская по месту листинга компания Silver Bear Resources, канадская Azarga Metals и казахстанская KAZ Minerals (зарегистрирована в Велико британии). В этом списке не учитываются формально иностранные (по регистрации и/или листингу) «Нордголд», «Полиметалл» и «Петропавловск», а также иные компании с бенефициарами в офшорных и дружественных юрисдикциях и странах.

Шведские золотодобывающие компании Auriant Mining и Kopy Goldfields (имеет российских бенефициаров), а также Silver Bear и Azarga Metals пока не приостанавливали деятельность в России.

В марте с.г. международная золотодобывающая корпорация Kinross Gold, остававшаяся к тому времени единственной крупной зарубежной золотодобывающей компанией с российскими активами и более четверти века, вопреки различным перипетиям за это время, успешно сохранявшая и развивавшая своё присутствие в России, приняла решение покинуть Россию, продав все свои активы здесь.

Приобретателем всего портфеля, включавшего и действующий рудник Купол на Чукотке, и недавно приобретенный «Кинроссом» Чульбаткан в Хабаровском крае, на котором было начато строительство крупного производства кучного выщелачивания, выступила компания «Хайленд Голд», буквально на следующий день после этого приобретения продавшая проект Чульбаткан компании «Полюс». По всей видимости, чрезвычайно успешная 25-летняя история работы Kinross Gold в России на этом прекращается очень надолго, если не навсегда.

Акционеры Orsu Metals Corporation (Британские Виргинские острова) в конце августа одобрили продажу 90 % акций «Сибзолото Инвестментс Лтд» (Кипр), которая является учредителем ООО «ГК «Александровское» — компании-держателя лицензии на Сергеевское месторождение в Забайкальском крае российской стороне (менеджменту и совладельцу), у которой до этого было 10 оставшихся процентов. Планируется, что сама Orsu через обратное поглощение объединится впоследствии с американскими компаниями по добыче гелия.

Британская Amur Minerals заявила, что экономические санкции отрицательно повлияли на возможность компании развивать полиметаллическое месторождение Кун-Манье в Амурской области, и в августе 2022 г. одобрила решение о его 100 %-ной продаже структурам «Хайленд Голд».

Международная компания Solway Industries Swiss AG со штаб-квартирой в Швейцарии и проектами в России, Македонии, Гватемале, Индонезии, Аргентине и Украине решила продать российские активы армянской компании «Фар Ист Голд». В Забайкальском крае у Solway расположен проект опытно-промышленной разработки техногенного месторождения золота в старых отвалах Ключевского месторождения (ООО «Желтугинская ГРК», стадия строительства), а на о. Уруп Курильской гряды — месторождение Айнское (ООО «Курилгео», добыча).

Перемены в схеме владения крупных золотодобытчиков

Саид Керимов, крупнейший акционер крупнейшей в России золотодобывающей компании «Полюс», в начале апреля вышел из совета директоров и снизил долю в компании ниже контроля, а после этого пожертвовал Фонду поддержки исламских организаций оставшуюся долю «Полюса». Теперь бизнесмен не имеет участия и контроля в Полюсе. Насколько необратимы эти сделки, не имея соответствующих документов судить сложно, но вероятно, что после снятия санкций, какие-то доли владения могут быть восстановлены.

Алексей Мордашов в конце февраля 2022 г. попал в санкционный список Евросоюза и Великобритании, а в июне — под персональные санкции США вместе с принадлежащим ему российским золотодобытчиком Nordgold. Вероятно, что помимо прочих причин, широкая и успешная зарубежная деятельность Nordgold в чувствительных для США и европейских стран регионах Африки и Латинской Америки стала основанием для внесения этой компании в санкционные списки. Компания работает над схемой смягчения ограничений через реструктуризацию бизнеса. Кроме этого, компания продала контрольную долю в золотодобывающем активе во Французской Гвиане Montagne d'Or.

Расширение портфеля активов «Полюса» на Дальнем Востоке

С покупкой Чульбаткана «Полюс» получает перспективный новый проект развития, удачно дополняющий в близкой перспективе линейку его производственных мощностей, но это не единственный участок активности «Полюса» в Хабаровском крае. АО «Полюс Магадан» принадлежит лицензия на геологическое изучение, поиски и оценку золото-медно-порфирового и золотокварцевого оруденений Северо-Понийской площади в Ком сомольском районе Хабаровского края. Вероятно, что компания может предпринять усилия по наращиванию портфеля и присутствия в южной части Дальнего Востока за счёт приобретения иных действующих предприятий или проектов на стадии готовности к добыче.

Продолжение экспансии Highland Gold Mining (HGM)

Вслед за приобретениями ряда объектов в Забайкалье и Trans-Siberian Gold с Асачинским и Родниковым на Камчатке в течение 2020–2021 гг., в конце прошлого года HGM закрыл сделку по поглощению «Золота Камчатки». В начале февраля текущего года связанная с HGM структура выиграла аукцион на крупное Култуминское золото-медно-магнетитовое месторождение в Забайкалье, а санкционные последствия СВО стали катализатором последующих выгодных, по нашей оценке, сделок для HGM. Вслед за уже упомянутым выше приобретением в конце весны российских золоторудных активов Kinross, в августе текущего года компания вступила в сделку по приобретению крупного полиметаллического с попутными драгметаллами месторождения Кун-Манье в Амурской области, принадлежавшего британской Amur Minerals. Сделка уже одобрена Amur Minerals и российскими регуляторами и её закрытие ожидается в самое ближайшее время.

С учётом всех этих приобретений, HGM входит в тройку лидеров российской золотодобычи c объёмами добычи более 30 т в год, с высокой вероятностью заметно увеличить добычу в ближайшие годы.

Экспансия УГМК

Одна из крупнейших металлургических компаний России — Уральская горно-металлургическая компания (УГМК) давно проявляла интерес к золотодобыче и изучала варианты приобретений в этом секторе. В частности, в 2021 г. компания вела подготовку к приобретению GV Gold (ПАО «Высочайший»), но сделка не состоялась по ряду причин. А за прошедший период 2022 г. УГМК успела приобрести два значимых актива в золотодобыче. Первым крупным приобретением стал крупнейший российский россыпной золотодобытчик АО «Сусуман золото» с основными активами в Магаданской области, также с рядом проектов в иных регионах. Следующей крупной сделкой стал выкуп активов компании «Петропавловск» в Амурской области. Для УГМК, уже имевшей собственные объемы производства золота (в основном, добываемого попутно с медью) на уровне около 7,5 т в год, приобретение этих компаний становится масштабным входом в золотодобычу в данных регионах и производственной базой для дальнейшей экспансии в этом бизнесе. УГМК отмечает, что будет стремиться развивать приобретенные активы и наращивать их ресурсную базу. При этом, скорее всего, компания продолжит приобретения. По нашим оценкам, вместе с уже имеющимися у УГМК объёмами производства золота, холдинг уже по итогам текущего года сможет произвести 25–30 т золота, уверено входя в пятерку крупнейших компаний в российской золотодобыче.

Приобретение Кючуса альянсом «Селигдара» и «Ростеха»

В начале октября прошлого года крупнейшее золоторудное месторождение из нераспределенного фонда недр России получило по итогам аукциона своего хозяина. Им стал альянс «Селигдара» и «Ростеха» (70:30). Это радикально изменило положение «Селигдара», существенно увеличив его сырьевую базу рудного золота и добавив весьма крупный и перспективный, хоть и неординарно сложный для реализации проект в портфель этой компании. Уже к концу прошлого года был анонсирован ряд запланированных инфраструктурных решений, включая создание новых генерирующих мощностей на базе плавучих атомных электростанций, реализация чего должна войти в сферу ответственности «Ростеха». Пока неизвестно, как повлияет на изначальные планы освоения данного месторождения текущая обстановка, однако с самого начала очевидно, что проект этот сложный и далеко небыстрый, и это в какой-то мере нивелирует некоторые риски, связанные с реализацией планов его освоения.

Активность новых игроков

Активный передел отрасли в последние 2–3 года и существенное ускорение событий в последние шесть месяцев не остаются без внимания новых игроков. Результаты их активности пока не анонсированы, однако можно уверенно говорить о том, что до конца текущего года мы узнаем о новых сделках таких компаний и, как следствие, о существенном изменении статуса ряда из них.

Усиление внимания российских госкомпаний к золотодобыче

Сохраняющаяся привлекательность золотодобычи вызывает интерес к сектору и у горнодобывающих компаний с государственным участием.

Так, «Атомредметзолото» (АРМЗ), являющееся горнорудным дивизионом «РОСАТОМа» и через свою дочернюю компанию ЭГМК владеющее крупнейшим в Евразии урановым месторождением Элькон на юге Якутии, в прошлом году выделило из него в самостоятельный золотоурановый объект участок Северный, освоение которого теперь планируется как начальный этап освоения всего Элькона. Кроме того, компания приобрела ряд разведочных золоторудных активов на севере Чукотки, что явно подтверждает устойчивый интерес компании к добыче золота.

Свой интерес к добыче золота проявляет и крупнейший алмазодобытчик в стране, «АЛРОСА», в которой госструктуры также имеют контроль. В 2022 г. компания выиграла тендер «Даль недра» на проведение поисковых работ на золотое оруденение в пределах Бугарихтинской площади в (Забайкальский край). Годом ранее «Алроса» обязалась выполнить разведку на Рэдергинской площади Томмот-Эльконской зоны разломов в Алданском районе республики. Всё это вероятно происходит во исполнение поручений правительства региона и полномочного представителя в ДФО по диверсификации работ компании за счёт добычи золота и других металлов на фоне снижения продаж алмазно-бриллиантового сырья. Связанная с «АЛРОСА» компания «Алмазы Анабара» также с 2017 г. производит попутную с россыпными алмазами добычу золота в небольших пока объёмах, ведет разведку на нескольких россыпных площадях на драгметаллы и проявляет интерес к новым приобретениям активов.

Еще одна госкомпания, «Росгеология», в продолжение тренда на сотрудничество с частными компаниями в текущем году силами ООО «РГ Проект» (входит в «Росгеологию») осуществила сделку совместно с ПАО «Селигдар» по приобретению 75 % долей в ООО «Хатырхай», которому принадлежит поисковая лицензия на золото на одноименном участке в Якутии. Стороны также заключили опционное соглашение, которое позволит «Селигдару» полностью консолидировать «Хатырхай» после постановки запасов на государственный баланс. «Росгеология» проведет весь комплекс работ по проекту геологического изучения участка недр Хатырхай на рыночных условиях. «Селигдар», в свою очередь, обеспечит финансирование согласованных сторонами расходов на проведение ГРР.

Перспективы дальнейших сделок в золотодобыче России

Резюмируя, стоит отметить, что золотодобыча в целом более других национальных отраслей является устойчивой к глобальным финансово-экономическим волнениям, поскольку производит продукт, контрцикличный к экономической ситуации. В период кризисов золото укрепляет позиции и притягивает инвестиции в качестве защитного актива. Это же касается и заёмного финансирования для золотодобытчиков, как убежища для банковского сектора в период общего экономического спада. Кроме этого, добыча ресурсов на национальной территории в меньшей степени зависит от импорта, межотраслевых связей, рынков других товаров и международного разделения труда, чем большинство иных индустриальных секторов. Оборудование и технологии в большинстве случаев могут быть замещены, пусть даже с меньшей эффективностью, хотя для этого обычно необходимо какое-то время. Золото остаётся ликвидным и на международном рынке в периоды нестабильности, его трансграничные потоки вряд ли можно надёжно заблокировать даже прямыми санкциями, ввиду физических свойств металла и наличия международной цепи аффинажа. Несмотря на значительный объём сделок, произошедших вследствие влияния санкций в первом полугодии 2022 г., в целом сделки завершают начатые ранее процессы и продолжают тренды консолидации и реструктуризации отрасли, начатые в период высокой цены на золото.

Всё это, по нашему мнению, говорит об отсутствии фатальных угроз для российской золотодобывающей отрасли, которая пережила более сложный перелом в 90-х годах и вышла на положительные тренды в прошедшем десятилетии. Конечно, ближайшие годы будут для российской золотодобычи весьма непростыми, однако даже недавний опыт прохождения острого кризиса марта–апреля текущего года показывает сложившуюся устойчивость отрасли в целом и возможность её находить выходы из казавшихся бе звыходными ситуаций в весьма короткие сроки.

Что касается ближайших ожиданий в сфере сделок с золотодобывающими активами, то в кратко- и среднесрочной перспективе выглядят наиболее вероятными следующие направления.

Крупные компании «первого эшелона»

К таковым мы бы отнесли «Полюс», HGM, УГМК, «Норильский Никель» (с ГРК «Быстринская»), «Полиметалл» и «Нордголд». Большинство из них, по-видимому, прошло пик активности поглощений новых проектов, на ближайшем горизонте кто-то (скорее, это может быть УГМК) еще может совершить одну-две крупные сделки, но большинство из них будет занято работой по развитию и оптимизации имеющихся проектов, одним из результатов чего может быть выделение из этих структур ставших малозначащими для них проектов (в основном, средних и мелких по размеру — если не считать возможного примера с ГРК «Быстринская»), что может существенно поддержать активность в сфере M&A.

Крупные компании «второго эшелона»

К таковым, в контексте обсуждаемых объектов золотодобычи, мы бы отнесли «Селигдар», ЮГК, «Высочайший», ЗРК «Павлик» и, в какой-то степени, ГРК «Западная». Скорее всего, в этой категории мы будем в ближайшее время видеть не столько «охотников», сколько «дичь»: не исключено, что в «пищевой цепочке» золотодобывающих проектов найдется «пища» и для поглощения ими, но скорее можно ожидать либо выделения каких-то активов из этих структур с приобретением этих активов или более крупными компаниями, или сторонними приобретателями — неофитами, либо поглощения каких-то из этих компаний целиком (по различным схемам при этом — примеры схем сделок с активами «Кинросс», «Петропавловска» и «Сусуманзолото» у всех перед глазами и дают основу для понимания разнообразия возможных вариантов). Часть этих компаний имеет шансы пережить «полосу штормов», оставшись самостоятельными игроками на рынке и перейдя далее либо в категорию выше, либо в категорию ниже.

Средние компании

К таковым, также имея в виду лишь объемы производимого золота, мы относим РМК, «Мангазея золото», «Концерн «Арбат», «Соловьевский прииск», а также, в какой-то мере, ГДК «Берелех», Kopy Goldfields и «УДС Голден Групп». От компаний этой категории можно ожидать и повышенной активности в работе на имеющихся объектах, и активности в поисках новых поглощений. Вероятнее всего, именно компании этой категории, наряду с неофитами, могут стать приобретателями неприоритетных объектов у крупных компаний. Не исключено, что в итоге какое-то из этих имен мы вскоре можем увидеть в категориях выше.

Новые игроки

При всей «загадочности» этой категории и невозможности определенно назвать хотя бы полдюжины имен, за исключением уже упоминавшихся «Атом Голд» и «СН Голд Майнинг», которые все же проявляют достаточно последовательный интерес к новым приобретениям и активно ведут переговоры с рядом потенциальных продавцов, надо отметить, что компании этой категории тоже имеют весьма неплохие шансы быстро войти в топовые категории золотодобытчиков страны: долговременный опыт успешной деятельности в иных секторах, включая опыт прохождения различных «периодов турбулентности», сложившиеся эффективные команды управленцев, наличие собственных «свободных» средств и активный «драйв» в поисках вариантов построения нового бизнес-сегмента своих структур дают многим из них в текущей обстановке весьма хорошие шансы. В большей степени это касается более динамичных частных бизнесструктур. Однако это же касается и некоторых госкомпаний, как упомянутые ранее АРМЗ и Алроса или как, например, «Ростех»: не имея пока собственного существенного опыта золотодобычи и не располагая быстротой реакции из-за своеобразия механизмов принятия решений в этих структурах, они все же достаточно опытны в горных проектах и безусловно располагают при этом способностями концентрации существенных финансовых, кадровых и иных ресурсов, что тоже дает им заметные шансы на успех в развитии бизнеса в обсуждаемом сегменте.

Более мелкие компании

Эта самая многочисленная и самая разнообразная категория включает, по нашему мнению, и добывающие, и геологоразведочные компании, большинству из которых в ближайшие годы будет «не до M&A» — сохранение бизнеса и минимизация потерь будут их главными целями. Вероятно, немалое их число в ближайшие год-два вынуждено будет попросту закрыть бизнес либо попытаться продать его хоть на каких-то условиях, но учитывая, что именно представляет собой сейчас этот бизнес, продать его будет непросто. Тем не менее, совершенно не исключено, что в этот же период в этой категории проявятся собственные точки роста. Многообразие компаний и проектов в этой категории способно даже в кратко- и среднесрочной перспективе генерировать достаточно крупные и перспективные проекты развития, способные стать привлекательными целями для новых сделок и средством для создания новых золотодобывающих компаний среднего и более крупного класса.

В изменившихся и продолжающих быстро меняться условиях трудно прогнозировать что-либо определенное, поскольку новизна и острота происходящих перемен не имеет достаточных примеров и опыта преодоления в прошлом. Однако авторы данной статьи с определенной долей оптимизма продолжают смотреть в будущее российской золотодобычи. Опыт благополучного прохождения отраслью прошлых кризисов, каждый из которых был по-своему острым и неординарным, а также текущий опыт выживания отрасли в новых условиях и адаптации её к ним питает этот оптимизм. Оптимизм основывается и на экстраординарном масштабе и качестве известной сырьевой базы золота в стране и на еще более грандиозном и достаточно предсказуемом потенциале неразведанных и неоткрытых пока объектов, предполагать который можно по невысокой степени актуальной опоискованности территории России и по высоким темпам и качеству новых открытий на опоискованной части этой территории за последние 10–15 лет. Конечно же, оптимизм базируется и на достигнутом уровне развития золотодобывающей промышленности страны, качестве кадрового её потенциала и набранного темпа развития — эта база в значительной мере поможет достаточно благополучно преодолеть начавшуюся полосу турбулентности, в которую вступила не только российская, но и вступает мировая золотодобыча.

Авторы данной статьи не претендуют на абсолютную полноту и точность отражения всей картины событий, происходивших за последние 12 месяцев в сфере слияний и поглощений в российской золотодобывающей промышленности, однако постарались максимально полно представить наиболее значимые события в этой сфере и свой взгляд на них.

Авторы данной статьи будут рады ответить на возможные вопросы читателей журнала «Золото и Технологии» в этой связи — m.leskov@igeotech.ru, s.bausev@igeotech.ru

>1 Аналогично расхожему Fast food («быстрое питание»), применительно к золотодобыче это означает вариант быстрого достижения результата

(добытого золота) при минимальных затратах времени и средств.

Опубликовано в журнале «Золото и технологии», № 3 (57)/сентябрь 2022 г.

ЕЩЁ ИЗ ЭТОГО РАЗДЕЛА